Contango e Backwardation

Unisciti a migliaia di altri traders soddisfatti in tutto il mondo. Scopri i vantaggi di AvaTrade oggi!

Il mercato delle materie prima ti attira ma non sei sicuro da dove cominciare? Niente panico, oggi ti spiego chi sono il contango e la backwardation, e come influenzano il mercato dei futures! Pronto a far fare al tuo trading uno step avanti?

Alla base del trading di futures vi è l’analisi dei prezzi futuri delle materie prime. Perché si riveli effettivamente redditizio per noi è necessario apprendere i termini alla base del rapporto tra i prezzi futures e i prezzi spot, e uno di questi termini è il contango.

Dal momento che questo articolo parla di situazioni specifiche delle commodities, se non l’hai già fatto, ti consiglio di andare a leggere anche i nostri articoli sui futures e sulle materie prime, oppure usare i paragrafi per spostarti direttamente alla sezione che più ti interessa.

- Definizione di contango e backwardation

- Meccanismi chiave del commodity trading

- Cosa influenza contango e backwardation

- Cosa dice il contango a un trader?

- FAQ sul contango

Definizione di contango

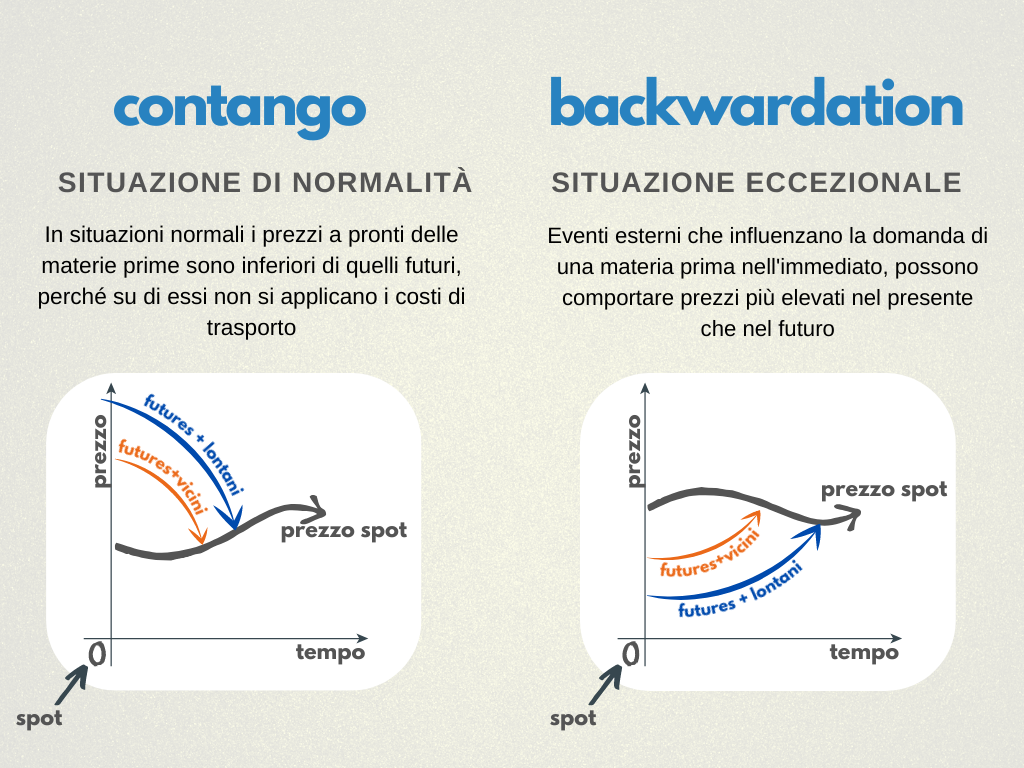

Per contango si intende una situazione in cui il prezzo dei futures di una materia prima sottostante è superiore al suo attuale prezzo spot (a pronti). A differenza dei mercati equity però, nel mercato delle commodities non è tanto una eventualità, quanto piuttosto la normalità, vediamo perché.

A mano a mano che la scadenza dei futures si avvicina, il mercato è disposto ad offrire un premio minore per acquistare la merce in questione, e osserviamo di solito il prezzo a termine dei futures riaccostarsi gradualmente verso il prezzo spot. Alla data di scadenza, i due prezzi convergono. In questo caso gli spettatori dicono che il mercato “è in contango”.

Ora, se ti stai chiedendo perché un investitore o trader dovrebbe accettare di pagare un sovrapprezzo rispetto al valore spot, ti faccio una semplice domanda. Facciamo finta che tu sia il venditore e che offri 20 tonnellate di oro per un certo prezzo sul mercato oggi. Se ti chiedessero di venderlo invece tra 3 mesi, accetteresti per lo stesso prezzo?

Certo che no! Perché incorreresti nei cosiddetti costi di trasferimento, o cost of carry. Dovresti trovare lo spazio per conservarlo, pagare gli oneri connessi al suo possesso, trasportarlo (ho parlato dell’oro, pensa se si trattasse invece di bestiame!). Sebbene esistano molte differenze tra le possibili materie prime da negoziare, tutte hanno esigenze di gestione legate al fatto di essere beni fisici e tangibili. Ed ecco perché il contango è così comune nelle materie prime, e non in altri asset finanziari, in cui la dematerializzazione dei beni innesca dinamiche completamente diverse.

In parole semplici, il prezzo per consegnare una merce in una data futura è maggiore di quello richiesto per consegnarla nel presente.

L’opposto si osserva nella backwardation, meno comune nel mercato delle materie prime, in cui con l’avvicinarsi della scadenza il prezzo spot di un bene è inferiore a quello atteso.

Definizione di backwardation

La backwardation, o più propriamente la normal backwardation, è una alterazione di quella che è considerata la normalità, a causa di fattori esterni che generano incertezza. Può accadere infatti che la domanda di merce nel presente aumenti bruscamente in seguito a fattori scatenanti, come il timore di una carestia nell’immediato futuro, un anno estremamente siccitoso, una guerra.

Insomma quando un fattore geopolitico spinge gli investitori a preferire la merce fisica subito, pur sapendo i costi che questo comporta, per non rischiare di non riuscire più a procurarsela dopo.

Il contango è un meccanismo tipico dei mercati delle materie prime, e interessa in particolare i beni non deperibili. Con il passare del tempo i partecipanti al mercato riorganizzano i loro portafogli, e le loro azioni possono influenzare i prezzi degli asset.

Quando i contratti futures vengono acquistati, l’intensificarsi della domanda causa un aumento del prezzo a breve termine. Ma ora, l’efficienza di acquirenti e venditori rimuove gradualmente il contango dal mercato, facendo sì che il prezzo futures si riaccosti a quello spot.

In certi casi particolari però può accadere che la domanda di un bene nel presente sia così intensa che la curva pende invece verso il basso: questa situazione è definita normal backwardation.

La backwardation è la situazione in cui i prezzi dei futures sono inferiori ai prezzi spot correnti. Questo è uno scenario comune per le merci deperibili e porta a una maggiore domanda e prezzi più elevati nel presente.

I beni non deperibili, specialmente se con elevato cost of carry, offrono invece buone opportunità per l’ acquisto di opzioni call nel mercato dei futures. Difatti il contango è più comune della sua controparte.

Meccanismi chiave del commodity trading

Normalmente la curva dei prezzi futures aumenta gradualmente man mano che la scadenza prevista si allontana, e il premio rappresenta di solito un ricarico relativamente modesto del prezzo. Tuttavia, casi di contango amplificato (eccesso di domanda e deficit di offerta) si sono manifestati più volte in passato. Basti pensare agli shock del prezzo del petrolio tra gli anni ’70 e gli anni ’80.

A metà del 1980, il prezzo del petrolio superava i 100$ al barile, ma all’inizio del 1986 ha raggiunto minimi di 25$ al barile. Ancora, lo si è visto passare da 14$ al barile alla fine del 1998, fino a circa $ 140 al barile nel 2008! Da dicembre 2020, oscilla tra $ 45 e $ 55 al barile.

Queste fluttuazioni sono il motivo per cui tutti i partecipanti al mercato sono disposti ad accettare il contango. Esso offre un’opportunità unica per proteggersi dalle oscillazioni imprevedibili dei prezzi delle materie prime nel mercato che possono seriamente compromettere i profitti, rientrando tra le strategie di hedging.

Per esempio, è comune (quasi sistematico, in effetti) che le compagnie aeree acquistino regolarmente futures sul petrolio per dare stabilità sia alle offerte che propongono che ai loro rendimenti.

Sarebbe semplicemente disastroso se queste società acquistassero petrolio all’occorrenza ai prezzi di mercato. Finirebbero irrimediabilmente per collassare ad un certo punto. L’acquisto di contratti futures permette alle aziende di fare piani, potendo contare su prezzi stabili per un periodo garantito.

Gli speculatori, dal canto loro, traggono vantaggio dalle oscillazioni del prezzo, e di solito cedono il contratto prima della scadenza prevista. Il loro interesse infatti non è quello di entrare in possesso del bene fisico.

Cosa influenza contango e backwardation

Ricapitolando, in contango, i prezzi a termine vengono scambiati a un premio rispetto ai prezzi spot, principalmente a causa degli elevati costi di trasporto (cost of carry). Si tratta di costi, come commissioni di deposito, costi di finanziamento o spese assicurative. Poiché le opinioni e le percezioni dei partecipanti al mercato (investitori, trader e speculatori) cambiano continuamente, le curve dei prezzi a termine nel mercato possono facilmente passare da contango a backwardation.

Una curva forward di backwardation mostrerà prezzi futuri più bassi e prezzi spot più alti. Questo dipende dalla resa di convenienza (convenience yeld).

La resa di convenienza è sostanzialmente il vantaggio o il rendimento implicito derivante dalla detenzione fisica di materie prime piuttosto che da contratti futuri, più il premio derivato dai costi di mantenimento.

In pratica, in certi casi i vantaggi che derivano dal possedere fisicamente l’asset possono superare quelli offerti da ogni tipo di opzione. Questo potrebbe accadere perché i costi di trasporto sono bassi ed è vantaggioso per i partecipanti mantenere grandi scorte a lungo termine, oppure perché si presume che il bene in questione diventerà altamente redditizio a causa di un qualche evento esterno. Per rendere l’idea immagina come diventerebbe redditizio possedere un magazzino di mais dopo una situazione di emergenza climatica che ne ha ridotto la disponibilità.

La backwardation infatti può verificarsi anche quando i produttori vogliono proteggersi dalle incertezze sui prezzi nei mercati finanziari, come per esempio se vi è la percezione che una merce stia per subire una improvvisa domanda, o magari che nel futuro potrebbe diventare difficile da reperire.

La resa di convenienza diminuisce quando i livelli delle scorte di magazzino sono alti e aumenta quando i livelli delle scorte di magazzino sono bassi.

Questo è lo scenario descritto dal famoso economista Keynes nella sua normal backwardation theory.

La teoria afferma che gli offerenti sarebbero disposti a vendere un bene (materie prime, come l’oro o il petrolio) con uno sconto rispetto al prezzo previsto, per compensare l’impatto della volatilità sui mercati finanziari .

Ad esempio, un importante paese produttore di petrolio potrebbe essere disposto a bloccare i prezzi dei futures per importi inferiori ai prezzi attesi per proteggere la stabilità economica del suo paese.

Cosa dice il contango a un trader?

Veniamo ora a una importante domanda che interessa ai trader: il contango è effettivamente rialzista o ribassista?

Quando un mercato è in contango, i prezzi dei futures di una merce superano i prezzi spot correnti. Tuttavia, la curva dei prezzi a termine converge verso il basso per incontrare il prezzo spot previsto alla scadenza.

Ma vedi, ciò che rende il contango una situazione rialzista è semplicemente che i partecipanti al mercato si aspettano prezzi più alti in futuro. Gli investitori sono ottimisti perché credono che i prezzi della materia prima sottostante subiranno un futuro apprezzamento. Non bisogna dimenticare che il contango è una teoria, e pertanto più che sulla situazione attuale del mercato, dice tanto sul sentiment degli operatori.

Ciò che rende il contango e la backwardation importanti per i trader, è che mostra in che modo i prezzi spot e quelli dei futures sono collegati. Questa informazione li aiuterà a decidere se prendere posizioni long oppure short, e in ultima analisi a rendere redditizie le loro strategie sulla base delle previsioni.

Quando un mercato è in contango gli operatori sono disposti a pagare un premio per garantirsi i futures sulla merce. Questo per non pagare i cost of carry, o magari anche solo per proteggersi qualora il mercato dovesse girarsi contro di loro. Man mano che la scadenza si avvicina, però, il prezzo dei futures a termine si riavvicina ai prezzi spot, grazie all’azione degli operatori.

Questo è dovuto all’efficienza naturale del mercato, ma anche così, in certi casi, possono comparire opportunità di arbitraggio nel mercato sottostante. Quando il prezzo spot e quello dei futures “ritardano” ad allinearsi, infatti, gli speculatori hanno l’occasione di vendere il più caro acquistando contemporaneamente il meno quotato. Sebbene non priva di controversie, questa è una opportunità in cui il mercato offre “SOLDI GRATUITI” ai trader. Gratuiti per modo di dire, perché in realtà le strategie basate sull’arbitraggio sono tutt’altro che prive di rischi, e andrebbero sfruttate solo se comprese appieno.

Che la situazione in un mercato sia contango o backwardation, il fatto che alla scadenza la curva dei prezzi forward converga per incontrare il prezzo spot offre immense opportunità di trading per gli speculatori.

Se il mercato è in contango, l’idea è andare long sui contratti futures poiché l’aspettativa è che i prezzi continueranno a salire. Ma con l’avvicinarsi della scadenza, si passa alla short selling, poiché i prezzi a termine dovranno convergere verso il basso per accostarsi ai prezzi spot.

Il meccanismo uguale e contrario si realizza durante la normal backwardation. Quando le scadenze dei contratti sono ancora lontane, gli speculatori vanno short perché prevedono un calo dei prezzi nell’avvenire. Con l’avvicinarsi della scadenza prenderanno invece posizioni long, perché sanno che i prezzi a termine dovranno salire per riavvicinarsi a quelli spot.

La conclusione è che sia il contango che il backwardation sono i lati opposti della stessa medaglia. Entrambi offrono interessanti opportunità per la speculazione sia a breve che a medio termine.

FAQ sul contango

- Il contango indica mercato rialzista o ribassista?

Di per sé il contango è teorico, dal momento che si basa sul prezzo che gli operatori del mercato si aspettano che una materia abbia in futuro. È considerato indice di sentimento rialzista nel mercato. Ci si aspetta infatti che il prezzo dell’asset sottostante aumenti in futuro, quindi i partecipanti al mercato sono disposti a pagare di più per la merce in questione col passare del tempo. Quando un bene è in contango i prezzi dei futures aumentano gradualmente con un andamento bullish. Al contrario, la backwardation è un indicatore ribassista perché gli operatori di mercato ritengono che i prezzi diminuiranno rispetto al presente col passare del tempo.

- Quando il contango fa male?

È importante notare che i contratti futures hanno una data di consegna: non possono essere detenuti a tempo indeterminato. I consumatori che desiderano effettivamente ricevere le materie prime non avranno problemi quando si presenterà la data di scadenza, ma gli investitori non hanno di solito nessuna intenzione di entrare in possesso dei beni fisicamente. Ecco perché gli emittenti di ETF sulle materie prime utilizzano una procedura detta “rolling”. Consiste nel vendere i contratti futures quando si avvicina la data di scadenza, ed acquistare nuovi futures sullo stesso bene. In questo modo gli investitori e i trader possono rimanere esposti al mercato di una certa materia prima. Tuttavia, se il tuo contratto alla scadenza non risulta redditizio, e non sei disposto a farti consegnare 200 barili di petrolio in salotto, dovrai pagare il premio necessario ad aprire un nuovo futures e accollarti i costi di rinnovo.

- Quando è buono il contango?

Anche il contango ha i suoi vantaggi. Potrebbero verificarsi alcune opportunità di arbitraggio che permettono ai trader di acquistare attività a prezzi spot e vendere a prezzi futures, intascando la differenza. Nei casi in cui l’inflazione è in aumento, c’è l’opportunità di acquistare contratti futures con l’aspettativa che i prezzi continueranno a salire sempre più in alto col passare del tempo. Questa è una strategia intrinsecamente rischiosa, perché funziona solo quando i prezzi continuano a salire.

Ora che ne sai di più sul contango e sulla backwardation cosa ne dici di provare le tue strategie nell’arena del trading? Allenati su un conto demo e poi fai fruttare le tue conoscenze su un conto reale AvaTrade!