Candlestick Patterns

Apri il tuo conto di trading su AvaTrade o prova il nostro conto demo senza rischi!

- Cosa sono i candlestick patterns?

- Caratteristiche delle candele

- Modelli di candele

- Bullish candlestick patterns

- Bearish Candlestick Patterns

- Svantaggi del trading con i Candlestick Patterns

- Considerazioni: il trading con AvaTrade

Sin dalla loro scoperta, secoli fa, gli esseri umani hanno usato le candele per la loro luce e per il loro profumo. Ancora oggi nei mercati finanziari si può dire che la loro funzione sia rimasta la stessa; illuminano il percorso del prezzo dell’asset ed aiutano i trader a sentire il profumo di possibili guadagni.

I grafici a candele giapponesi, anche detti candelieri, sono in grado di fornire in ogni momento informazioni complete riguardo ai prezzi. Mentre i grafici lineari ci danno una rappresentazione levigata dei soli prezzi di chiusura, le candele giapponesi mostrano i prezzi di apertura, chiusura, massimo e minimo di ciascun intervallo di tempo.

Il prezzo di apertura e chiusura è rappresentato dal corpo della candela, mentre i prezzi estremi (high e low) sono rappresentati dagli stoppini. Solitamente la candela è verde se il prezzo di chiusura è superiore al prezzo di apertura, o rossa se il prezzo di chiusura è inferiore al prezzo di apertura.

Grazie alla loro capacità di fornire molte informazioni, le candele giapponesi sono alla base dell’analisi tecnica. Le dimensioni e la forma di una candela ci raccontano un’importante storia sull’azione del prezzo. Questo è il motivo per cui i trader ricercano i candlestick pattern per il trading.

Un candlestick pattern, o modello di candele, può essere costituito da una singola candela, o da più candele insieme, ed è in grado di riportare un quadro completo del sentiment del mercato. A seconda di dove si formano su un grafico, i pattern aiutano i trader a comprendere l’azione del prezzo dell’asset finanziario in questione e li aiutano a individuare opportunità di trading potenzialmente redditizie.

Caratteristiche delle candele

Quando si analizzano i pattern sui grafici , sono molteplici i fattori che aiutano a contestualizzare l’azione di prezzo prevalente:

Lunghezza del corpo

La lunghezza del corpo di una candela rappresenta la distanza tra i prezzi di chiusura e di apertura in un certo intervallo di tempo. Corpi lunghi implicano un forte movimento in una direzione, mentre corpi corti sono indice di indecisione tra gli investitori nel mercato.

Lunghezza dello stoppino

Gli stoppini delle candele, detti anche ombre (shadows), mostrano i prezzi più alti e più bassi che sono stati raggiunti in un certo periodo di tempo. In sostanza,mostrano quanto fossero volatili i prezzi durante quell’intervallo. La lunghezza dello stoppino è analizzata tenendo presente dove si posiziona rispetto al corpo. Ad esempio, una candela con un lungo stoppino inferiore mostra che i ribassisti (definiti in gergo “orsi”) hanno cercato di spingere il prezzo più in basso, ma i rialzisti (detti “tori”) hanno resistito alla loro pressione e hanno spinto il prezzo più in alto.

Quando ci si appresta a leggere un grafico a candele giapponesi è fondamentale considerare qual è il trend prevalente in quel momento così come il contesto più ampio, dal momento che i pattern di candele non si formano isolatamente.

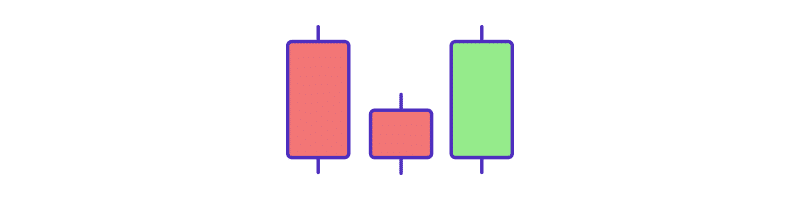

Modelli di candele

I modelli di candele sono classificati in base ai tipi di segnali che forniscono e al numero di candele che li compongono. Quindi, si può parlare di pattern rialzisti e ribassisti, pattern di inversione e consolidamento, così come di pattern a singola candela, pattern a doppia candela e pattern a tripla candela.

Per comprendere i candlestick pattern bisogna prima conoscere le candele di base che spiegano la psicologia del mercato, fra cui:

- Spinning Tops

Le “trottole” sono caratterizzate da corpi piccoli e stoppini inferiori e superiori molto lunghi. Il corpo piccolo indica che c’è poca differenza tra i prezzi di apertura e di chiusura, mentre gli stoppini lunghi dicono che i prezzi hanno raggiunto picchi in entrambe le direzioni. Le trottole raccontano che c’è stato un conflitto tra buyer e seller in un dato periodo, senza che nessuno dei due gruppi abbia ottenuto uno specifico vantaggio.

- Marubozu

Le cosiddette candele Marubozu presentano un corpo allungato e sono sprovviste di stoppino. Quindi, se il Marubozu sarà verde vorrà dire che il prezzo massimo e quello di apertura sono uguali, ossia che i “tori” avevano il controllo completo durante quel particolare periodo di tempo. Al contrario, un Marubozu rosso presenterà analoghi prezzi minimi e di chiusura, a indicare che gli erano gli “orsi” a tenere le redini.

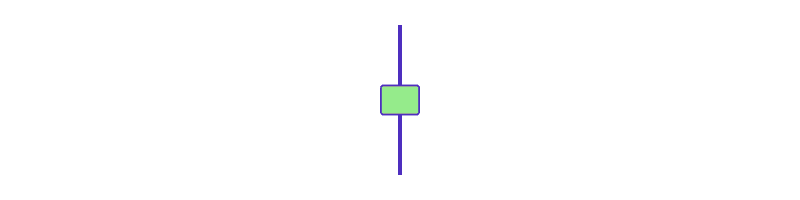

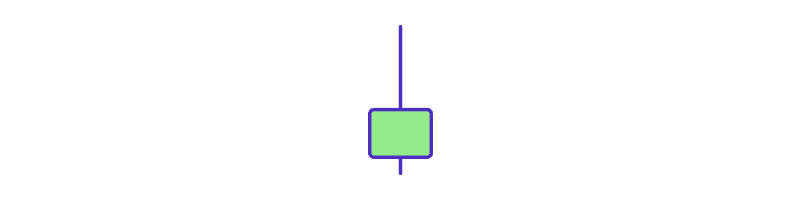

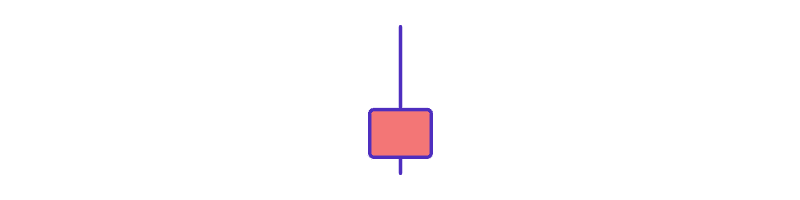

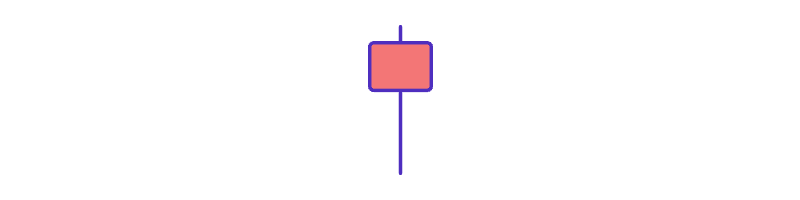

- Doji

Le candele di tipo Doji hanno lunghi stoppini ma corpi praticamente inesistenti. Questo sta a significare che i prezzi di apertura e chiusura sono praticamente analoghi. Le candele Doji indicano che né gli acquirenti né i venditori sono stati in grado di guadagnare un vantaggio in uno specifico lasso di tempo. La candela Doji tuttavia, a seconda della posizione dello stoppino, può anche offrire interpretazioni alternative del movimento dei prezzi.

Le candele di tipo Doji hanno lunghi stoppini ma corpi praticamente inesistenti. Questo sta a significare che i prezzi di apertura e chiusura sono praticamente analoghi. Le candele Doji indicano che né gli acquirenti né i venditori sono stati in grado di guadagnare un vantaggio in uno specifico lasso di tempo. La candela Doji tuttavia, a seconda della posizione dello stoppino, può anche offrire interpretazioni alternative del movimento dei prezzi.

Bullish Candlestick Patterns

I modelli rialzisti di candele si possono riscontrare quando i prezzi cominciano a migrare verso il basso, indicando che sono sul punto di subire un’inversione o di spostarsi più in alto.

Di seguito sono presentati alcuni dei più comuni pattern rialzisti:

Modelli a singola candela

Questi candlestick pattern sono da taluni definiti “ranger solitari” perché è una singola candela a fornire il segnale. I più comuni sono:

- Hammer

La candela cosiddetta “a martello” è caratterizzata da un corpo piccolo posizionato all’estremità superiore dell’intervallo di scambio e da uno stoppino inferiore allungato. La si può osservare durante trend al ribasso e indica che i seller hanno cercato di spingere in basso i prezzi, ma che i buyer sono intervenuti per riportarli vicini al prezzo di apertura. In senso figurato è come se i venditori avessero letteralmente cercato di “martellare” i prezzi contro il range inferiore del mercato. Questo modello esprime che gli acquirenti sono pronti a prendere il controllo nel successivo intervallo di tempo.

- Inverted Hammer

Una candela si definisce “a martello rovesciato” se ha un corpo piccolo posizionato all’estremità inferiore dell’intervallo di scambio ed è sormontata da un lungo stoppino. Può essere osservata durante trend ribassisti e indica che i buyer hanno cercato di far salire il prezzo, ma i seller si sono opposti spingendolo verso il basso, pur non avendo dalla loro il momentum giusto per contrastare del tutto la spinta ribassista. Infatti questo modello segnala che gli acquirenti potrebbero trarre vantaggio dal momento di debolezza dei seller, e assumere il controllo nel successivo periodo.

Modelli a doppia candela

Questi richiedono almeno due candele consecutive per costituire un valido segnale di trading. Alcuni dei più comuni pattern rialzisti a doppia candela sono:

- Tweezer Bottoms

I “fondi a pinzetta” si osservano tipicamente in seguito ad un calo dei prezzi e consistono in due candele i cui corpi si portano all’estremità superiore dell’intervallo di scambio e che hanno lunghi stoppini inferiori di paragonabile estensione. Solitamente la prima candela è rossa, mentre la seconda è verde. Il Tweezer Bottoms indica che i seller hanno dapprima esercitato una pressione per abbassare i prezzi, senza però riuscire a contrastare la spinta rialzista dei buyer. I venditori hanno quindi provato di nuovo, ma alla fine sono stati sopraffatti dagli acquirenti che sono riusciti a portare i prezzi più in alto del prezzo di apertura.

- Bullish Engulfing Pattern

Un modello rialzista engulfing (da “engulf”, ossia “incorporare, inghiottire”) è costituito da due candele e lo si può osservare durante trend ribassisti. Delle due candele la prima, ribassista, viene “inghiottita” dalla seconda, che invece è rialzista. In altre parole i prezzi di apertura e chiusura della prima candela cadranno all’interno dell’intervallo di valori della seconda. Il Bullish Engulfing Pattern ci dice che mentre la prima candela si stava formando i seller hanno provato a ridurre i prezzi, ma sono stati completamente sovrastati dai buyer. La seconda candela, infatti, prova che i picchi dei prezzi sono stati spinti oltre i massimi e minimi precedenti.

Modelli a tripla candela

Questi modelli necessitano di sequenze di almeno tre candele per fornire segnali utili al trading. Alcuni dei più comuni sono:

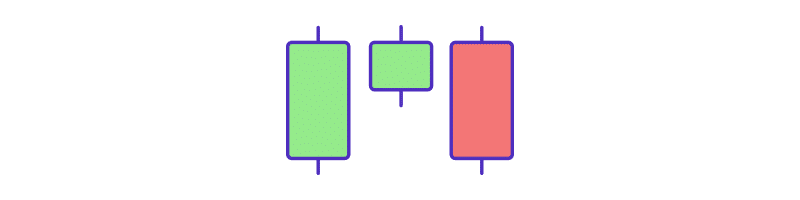

- Morning Star

La “Stella del Mattino” è un pattern formato da tre candele che si forma durante una tendenza al ribasso secondo un preciso ordine: la prima candela è ribassista, la seconda candela ha tipicamente un corpo piccolo e la terza candela è rialzista e chiude oltre il punto medio della prima candela. La morning star ci dice che i seller tenevano le redini quando si è formata la prima candela, che durante la seconda candela c’è stato un momento di indecisione, e che la battaglia è stata alla fine vinta dai buyer con la terza candela, spingendo i prezzi più in alto.

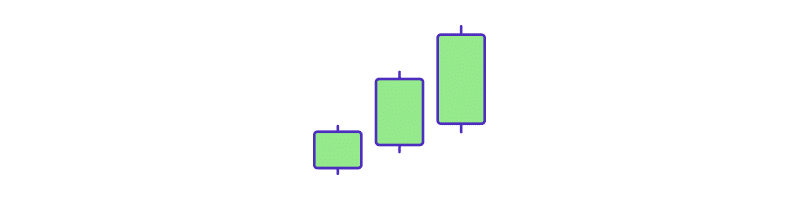

- Three White Soldiers

Un modello prende il nome di “tre soldati bianchi” quando mostra tre candele rialziste consecutive nel mercato. Ogni candela ha un prezzo di apertura all’interno del range rappresentato dal corpo della candela precedente, e ha un prezzo di chiusura che supera il suo massimo. La prima candela è conosciuta come “candela di inversione”, mentre le due candele successive sono interpretare come la conferma dello slancio rialzista del mercato.

Bearish Candlestick Patterns

I modelli ribassisti di candele si possono osservare durante trend rialzisti o quando i prezzi sono in aumento. Segnalano che sono sul punto di invertirsi o di spostarsi più in basso.

Modelli a singola candela

Fra i più comuni ricordiamo:

- Shooting Star

La candela chiamata “Stella Cadente” presenta un corpo piccolo in corrispondenza dell’estremità inferiore del range ed è sormontata da un lungo stoppino. Si forma durante trend rialzisti e indica che i “tori” hanno cercato di far aumentare i prezzi, ma gli “orsi” sono intervenuti per spingerli più in basso, fino a avvicinarli al prezzo di apertura. La shooting star segnala che i seller sono pronti ad assumere il controllo dei successivi periodi di tempo.

- Hanging Man

Il modello definito “l’impiccato” è costituito da una singola candela con un corpo piccolo posto vicino all’estremità superiore dell’intervallo di trade e uno stoppino inferiore lungo. La si può riscontrare durante i trend rialzisti e indica che i seller hanno cercato di abbassare il prezzo, e che i buyer hanno cercato di riportarlo verso l’alto. Tuttavia, sono solo riusciti a riportarlo vicino al prezzo di apertura. L’hanging man infatti segnala che i venditori sono diventati più numerosi degli acquirenti e che i prezzi potrebbero subire pressioni ribassiste nei successivi periodi di tempo.

Modelli a doppia candela

Ecco alcuni dei più comuni modelli ribassisti a doppia candela:

- Tweezer Top

Un “apice a pinzetta” si può riscontrare in un trend rialzista ed è composto da due candele che hanno i corpi in corrispondenza dell’estremità inferiore dell’intervallo di scambio e sono sormontate da lunghi stoppini di paragonabile estensione. La prima candela dovrebbe essere rialzista, mentre la seconda ribassista. Un modello tweezer top indica che c’è stato inizialmente un tentativo da parte dei buyer di spingere i prezzi più in alto, contrastato dai seller che li hanno spinti verso il basso. In seguito un altro tentativo degli acquirenti di far alzare i prezzi è stato completamente sventato dai venditori che sono riusciti a portarli al di sotto del loro valore di apertura.

- Bearish Engulfing Pattern

Un modello ribassista Engulfing (da “engulf” ossia “incorporare”, “inghiottire”) è formato da due candele e può essere apprezzato in un trend bullish. La prima candela è rialzista, mentre la seconda, ribassista, andrà ad “inghiottire” il corpo della prima, incorporandone i valori massimi e minimi. In un Bearish Engulfing Pattern la prima candela descrive come i buyer abbiano fatto un tentativo di far salire i prezzi, mentre la seconda mostra che i seller sono riusciti a prevalere, spingendo i prezzi al di sotto del minimo della prima candela.

Modelli a tripla candela

Fra i modelli più comuni ricordiamo:

- Evening Star

Il pattern detto “stella della sera” è tipicamente formato da tre candele che si formano seguendo un preciso ordine: la prima è una candela rialzista, la seconda ha un corpo più corto e la terza, ribassista, è caratterizzata da un prezzo di chiusura inferiore al punto medio della prima candela. Questo modello ci descrive come i buyer passano da una fase iniziale di vantaggio (prima candela lunga rialzista), a una di indecisione (seconda candela corta), ed infine a una di netto svantaggio (terza candela) in cui i seller prendono il controllo e spingono i prezzi più in basso.

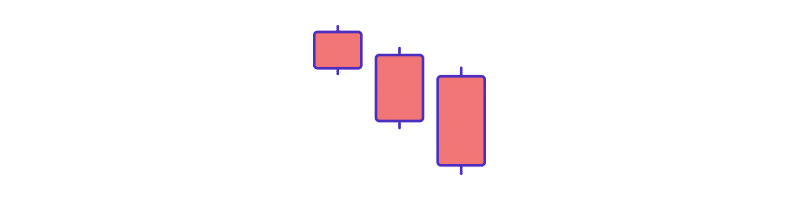

- Three Black Crows

Il pattern che prende il nome di “tre corvi neri” si forma quando tre candele ribassiste si susseguono nel mercato. Ogni candela ha un prezzo di apertura compreso nel corpo della candela precedente e uno di chiusura che va oltre il suo minimo. La prima candela è detta candela di inversione, mentre le successive due servono a confermare lo slancio ribassista nel mercato.

Gli svantaggi del trading con i candlestick pattern

I candlestick pattern forniscono informazioni sulla pura azione del prezzo, ma anche loro hanno dei limiti. Questi modelli possono infatti generare falsi segnali, specialmente in mercati volatili caratterizzati da gap e rialzi improvvisi dei prezzi.

Inoltre, dal momento che esaminano l’azione dei prezzi del periodo corrente o di quelli più recenti, non danno informazioni sul quadro generale. Non prendere in considerazione il sentiment generale a lungo termine in un mercato espone al rischio di cadere facilmente in trappole durante il trading. I modelli di candele non vanno visti come il Sacro Graal e non dovrebbero essere presi singolarmente.

Per aumentare l’attendibilità dei candlestick pattern è importante abbinarli ad altri metodi di analisi. Dal momento che i modelli di candele forniscono segnali direzionati, il metodo migliore è combinarli a livelli di supporto e resistenza.

I pattern di candele possono anche essere associati agli strumenti di analisi tecnica, come gli oscillatori, che segnalano condizioni di overbought o di oversold nel mercato, oppure agli indici di tendenza, come il Parabolic SAR, che aiuteranno a identificare le opportunità nei mercati in trend. Inoltre, il trade attraverso i candelstick patterns dovrebbe prevedere rigorosi piani di gestione del rischio, allo scopo di limitare le possibili perdite ed aumentare i profitti. Uno dei metodi più efficaci a tale scopo è impostare livelli ottimali di stop loss e take profit.

Ultime considerazioni: il trading con AvaTrade

Imparare ad applicare i candlestick patterns è una skill di inestimabile valore che qualsiasi trader può sfruttare per incrementare la propria accuratezza e precisione nel trading. Sono in grado di rivelare preziose informazioni sul sentiment prevalente nel mercato, e fungere da conferma dei segnali generati dagli altri strumenti di analisi dei prezzi. È importante approfondire gli svariati modelli di candele a disposizione e la psicologia dietro la loro formazione, per essere pronti a sfruttare al meglio le opportunità di trading che il mercato ci offre.

Richiedi un conto demo gratuito AvaTrade e impara come identificare i candlestick patterns e come sfruttarli nel trading dei mercati finanziari senza rischiare denaro vero!

FAQ sui Candlestick Patterns

- Quale modello di grafico a candele è più affidabile?

Non c’è da stupirsi se i grafici a candele sono i modelli di grafici più popolari. Forniscono pattern in grado di rappresentare ogni margine massimo e minimo nei mercati. Il problema è identificarli e riconoscere i più affidabili. Tra questi spicca di sicuro il doji, molto simile a un segno più, che spesso compare alla fine di un trend. Un altro modello affidabile e facile da identificare è il modello engulfing, a due candele, in cui la seconda contiene completamente la prima, e che indica un’inversione di tendenza.

- I modelli di candele funzionano?

Di certo i trader devono pensarlo. Basta sbirciare un forum di trading a caso e salterebbe all’occhio che abbondano delle più svariate strategie e modelli a candele. Ma la verità è che non necessariamente funzionano sempre. Il lavoro del trader è capire in anticipo quando il modello a candele sta funzionando ed entrare in uno trade o restare in uno già aperto, o uscire per ridurre al minimo le perdite. I modelli di candele funzionano solo finché il trader si impegna a capirli.

- Qual è il più valido modello a candele?

I modelli di candele più validi secondo molti trader sono le barre di Pinocchio o semplicemente “Pin Bar”. Possono essere orientate verso l’alto o il basso e assumere nomi diversi a seconda di dove si posizionano nel grafico. Fra questi ricordiamo hammer, inverted hammer, shooting star e hanging man. In ogni caso la candela presenta uno stoppino lungo e un corpo corto, e se posizionata alla fine di un movimento verso l’alto o verso il basso, segnala saturazione del mercato.

Apri un conto di trading professionale in 1 minuto

Approfitta delle opportunità di trading